Rappel du fonctionnement du système des retraites en France

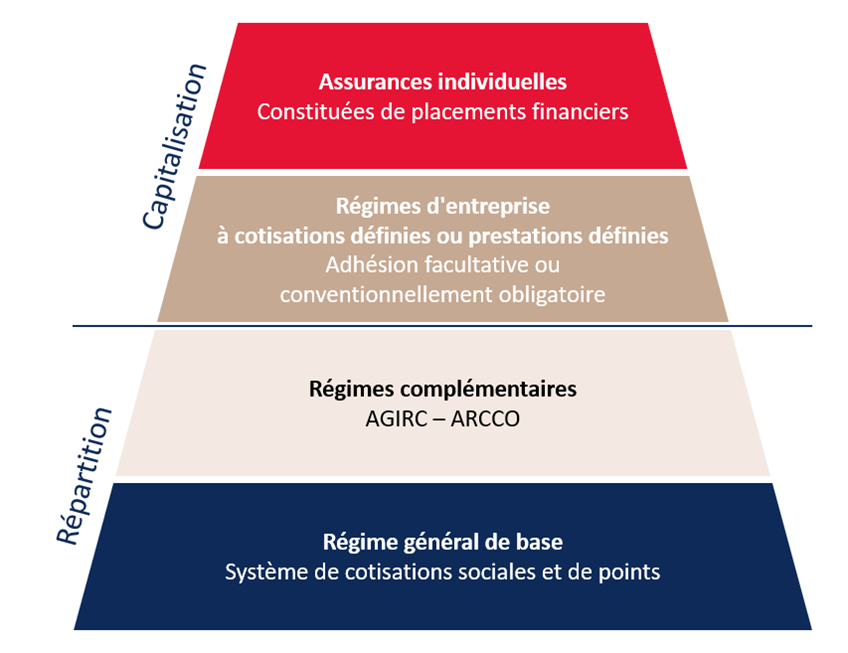

La France a fait le choix au lendemain de la deuxième guerre mondiale d’un système de retraite par répartition. Des régimes de retraite supplémentaires ont progressivement complété le régime général. Ils permettent de percevoir une retraite supplémentaire. Ce sont des régimes d’entreprises, à cotisations ou à prestations définies. Les régimes supplémentaires sont des dispositifs de retraite par capitalisation. L’engagement pour les régimes à cotisations définies porte sur le montant de la cotisation et non sur le montant de la pension.

Les régimes de retraite individuels, qui font également partie des régimes supplémentaires, sont constitués de placements financiers (assurance-vie, plan d’épargne retraite, etc.) effectués de manière individuelle et qui permettent de percevoir une retraite qui s’ajoute à celle du régime général.

Selon le rapport annuel du COR de septembre 2022, les dépenses brutes du système de retraite ont représenté, en 2021, 13,8 % du PIB, avec 345,1 milliards d’euros versés.

Réforme des retraites : les points clés du projet en cours

Le gouvernement prépare une réforme du système de retraite, avec cinq mesures majeures :

- Le report de l’âge légal de départ à la retraite à 64 ou 65 ans

- La prise en compte des carrières longues ;

- Le dispositif de cumul emploi retraite afin d’inciter au travail au-delà de la retraite ;

- L’instauration d’une pension de retraite minimale à 1100€ pour une carrière complète ;

- La fin des régimes spéciaux.

Focus : Report de l’âge légal de départ à la retraite

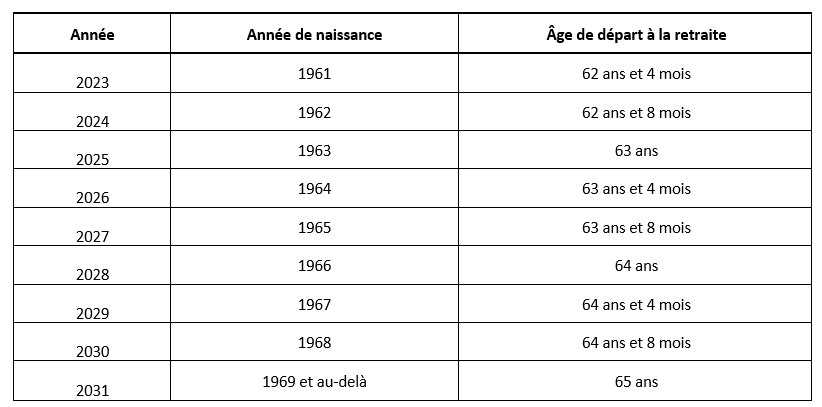

Pour le report de l’âge légal de départ à la retraite, la réforme souhaitée pourrait prendre la forme d’un décalage de 4 mois tous les ans, pour atteindre 65 ans.

Quel serait l’impact potentiel de ce report sur les contrats d’assurance de retraite supplémentaire ? Nous avons examiné deux cas pratiques : l’impact pour un contrat à cotisations définies et l’impact pour un contrat à prestations définies.

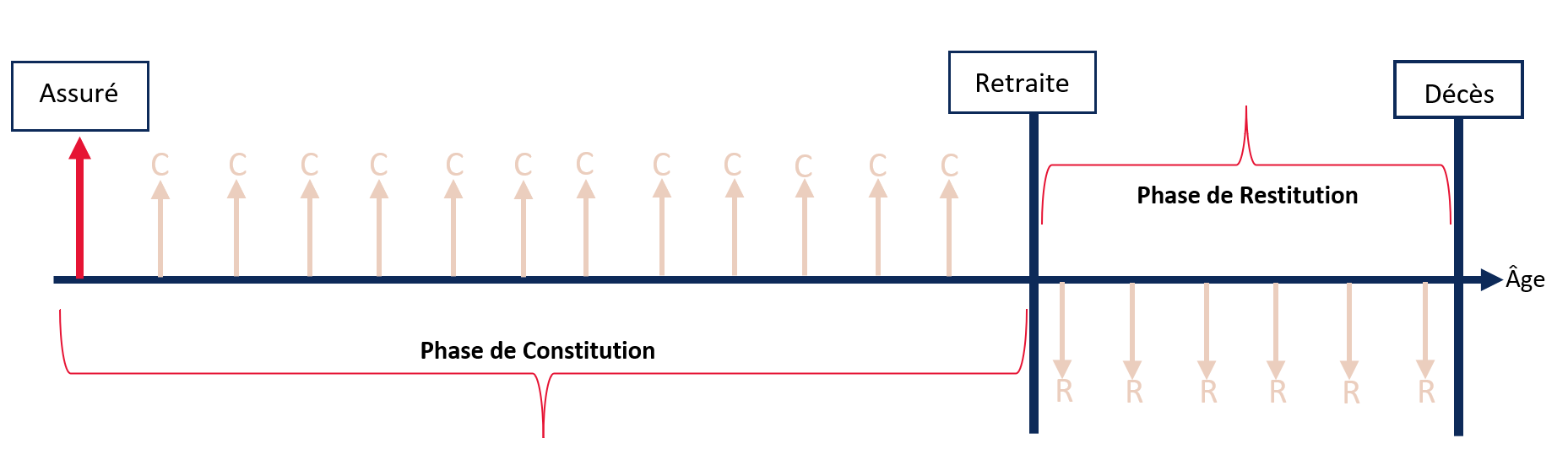

Un contrat est dit à cotisations définies (par exemple « Article 83 ») lorsque les engagements ne portent que sur les versements des cotisations et non sur le montant de prestations. L’assuré se constitue un compte individuel de retraite, sur lequel figure l’épargne accumulée année après année.

Dans les régimes à prestations définies (par exemple « Article 39 »), il y a engagement sur le montant de la pension (prestations). Ce sont des régimes qui ne peuvent être mis en place que dans le cadre de l’entreprise, et qui sont financés de manière générale à 100% par l’employeur.

Cas Pratiques : quel impact pour l’activité de retraite supplémentaire ?

Contrat à cotisations définies

Réforme du système des retraites : retraite à 64 ans

Après la réforme, dans notre exemple, la phase de constitution du capital est donc allongée de deux ans. Le capital constitutif sera alors plus élevé. La rente versée au bénéficiaire, déterminée au moment de la liquidation de la retraite, sera en toute logique plus élevée du fait de l’accroissement du capital constitutif et d’une durée de versement estimée inférieure. Dans un contexte économique constant, cet allongement de la période de constitution permet aux assureurs d’augmenter leur capacité d’investissement. Cela se traduit par un potentiel accroissement de leur marge financière en fonction de la stratégie d’investissement adoptée.

Contrat à prestations définies

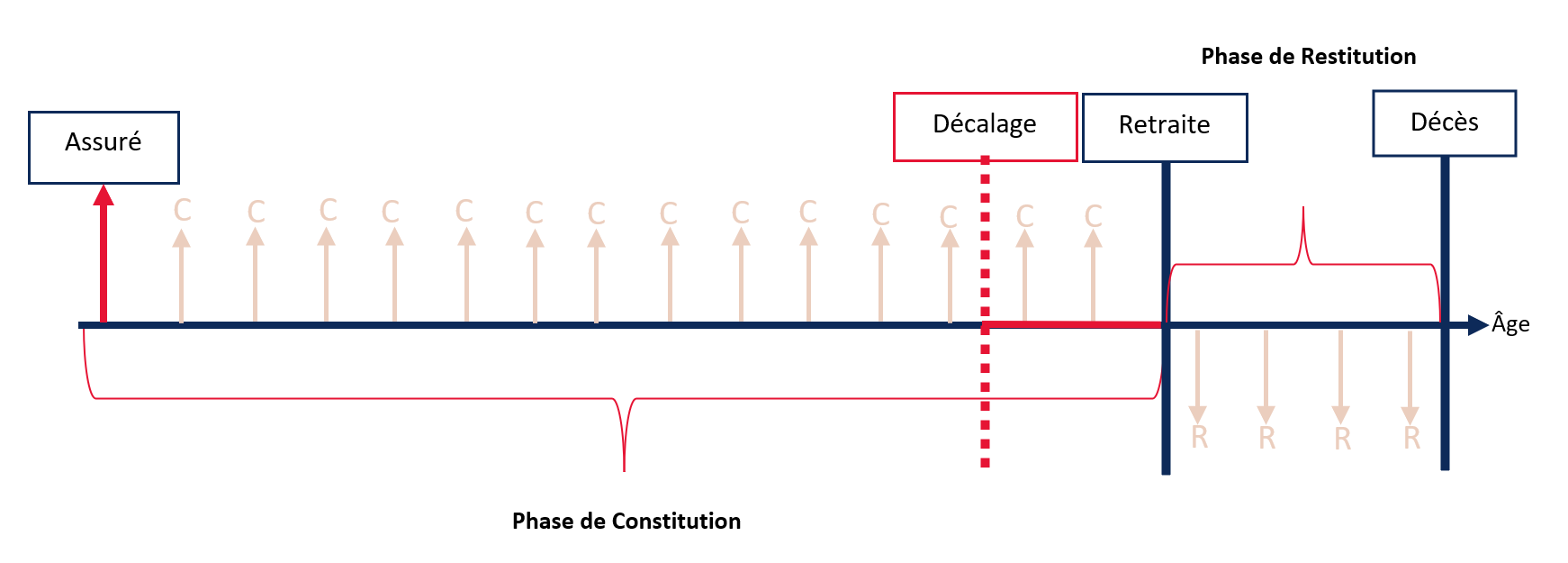

Prenons un autre cas : celui d’une assurée née en 1967 qui a souscrit un contrat à prestations définies dont le montant de la rente mensuelle est R. La phase de restitution est estimée de la façon suivante :

![Rendered by QuickLaTeX.com \begin{equation*} \begin{split} [R\ \times\sum_{k=0}^{+\infty}\frac{\left(1+T_k^\prime\right)^k}{\left(1+T_k\right)^k}\times\frac{l_{62\ ou\ 64+k}}{l_{62\ ou\ 64}}] \end{split} \end{equation*}](https://seabird.net/wp-content/ql-cache/quicklatex.com-a32d2be23eabe224e8bcb10098ea169b_l3.png)

Nous illustrons ici uniquement la phase de restitution. Pour ce type de régime, la cotisation prend également en compte la probabilité que l’assuré soit vivant au moment de la liquidation de la retraite.

: le taux d’actualisation annuel pour l’année de projection

: le taux d’actualisation annuel pour l’année de projection  pour la phase de capitalisation

pour la phase de capitalisation : le taux technique annuel pour l’année de projection

: le taux technique annuel pour l’année de projection

: nombre de personnes d’âge

: nombre de personnes d’âge  en vie (donnée issue d’une table réglementaire ou d’expérience)

en vie (donnée issue d’une table réglementaire ou d’expérience)

Après la réforme, la phase de restitution est écourtée de deux ans. Dans un contexte économique constant, cette diminution de la période de restitution permet aux assureurs de réduire leur engagement vis-à-vis de l’assuré. L’impact de ce gain technique potentiel dépendra de la nature des portefeuilles détenus et de la stabilité des hypothèses utilisées pour estimer les engagements des assureurs sur ces contrats. Il est probable que les clients les mieux conseillés demanderont un ajustement des conditions techniques pour diminuer le montant de la cotisation.

Report de l’âge de la retraite : un impact aussi en Prévoyance

A noter qu’il y aura également un impact en Prévoyance même si l’âge de départ à la retraite restera à 62 ans pour les personnes identifiées comme invalides ou inaptes. L’impact ne sera pas cette fois en faveur des assureurs notamment concernant les risques d’incapacité et d’invalidité, sur le provisionnement des sinistres (allongement de la durée d’indemnisation). En effet, après 62 ans, la probabilité de survenance de ces risques augmente fortement. Et induit donc des coûts supplémentaires importants pour les assureurs qu’il faudra compenser par la hausse des cotisations.

Pour conclure, cette réforme ne sera pas sans conséquence dans le secteur assurantiel. Les impacts dépendront de la nature des contrats en portefeuille.