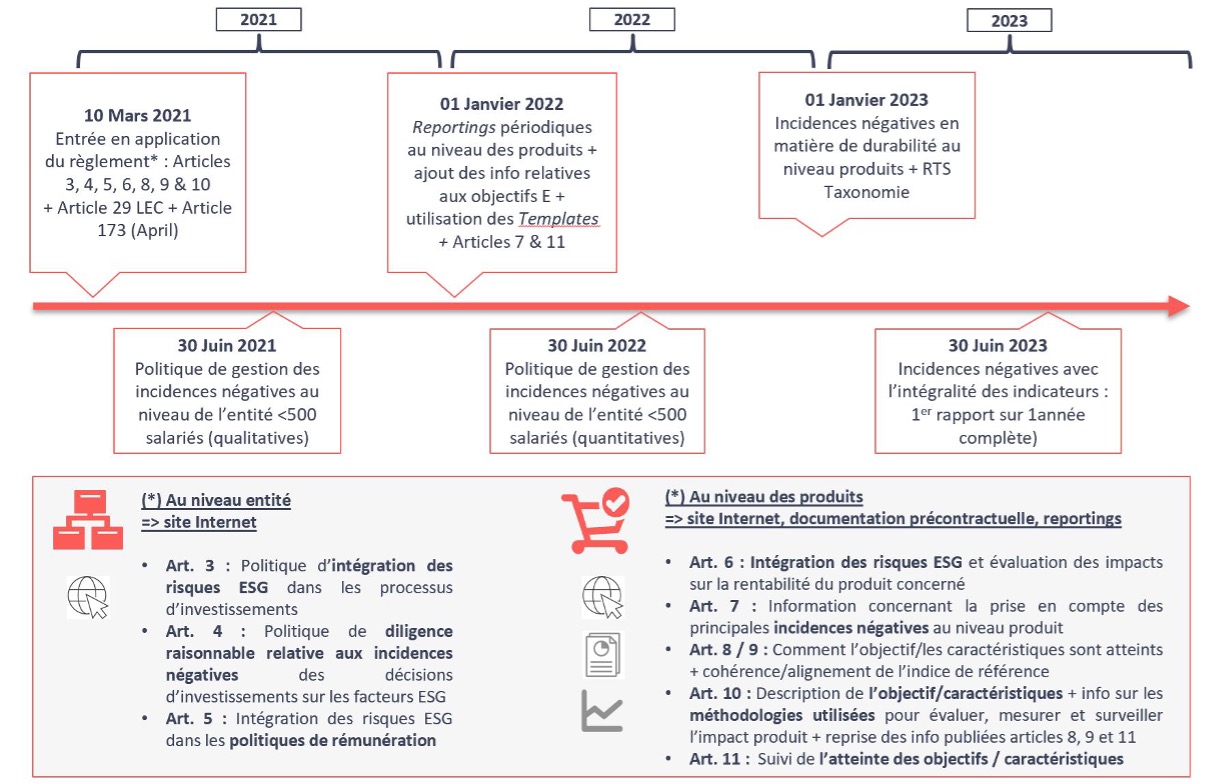

Alors que les obligations de diligence, de publication et de communication introduites par le Règlement guident les acteurs vers la direction à prendre, la question du « comment » demeure. Plus spécifiquement sur la fourniture d’informations en matière de durabilité en ce qui concerne les produits financiers : la répartition des tâches n’est aujourd’hui pas clairement définie.

Quels sont les enjeux concrets de 2021 auxquels vont être confrontées les différentes parties prenantes, dans l’objectif de s’aligner avec SFDR ?

Figure 1. Calendrier d’application du Règlement SFDR

Qualité des données : le premier obstacle à l’adoption de la finance durable

Les acteurs de marchés et les conseillers financiers doivent désormais fournir les informations en matière de durabilité et de critères ESG. Le texte vise à permettre au client final de prendre une décision d’investissement en connaissance de cause. La difficulté réside dans le fait que les informations en matière de durabilité concernant les politiques relatives aux risques, aux incidences négatives et à la rémunération, doivent être :

- accessibles et disponibles (cet enjeu est réel dans le cas de produits non cotés, par exemple),

- mises à jour une fois publiées,

- historisées, afin de permettre une comparaison dans le temps.

Des leviers d’ordres organisationnels et IT

Afin de répondre au mieux à cette problématique, acteurs de marchés et conseillers financiers vont devoir mener un travail d’identification de l’ensemble de leurs supports concernés par SFDR. S’ensuivra l’élaboration de méthodologies afin d’intégrer l’information et identifier à la fois les risques ESG et leur impact sur le processus d’investissement, mais aussi l’impact des incidences négatives sur les critères ESG. Cela permettra d’établir une classification claire et précise des produits selon les articles 6, 8 et 9 du Règlement.

La récupération des données dépendra de la maîtrise des schémas directeurs IT établis entre les institutionnels, les sociétés de gestion et les potentiels data providers. Que cette étape se réalise par le biais de flux automatisés, de templates normalisés ou par simples échanges d’informations par mail, elle est structurante pour garantir l’exhaustivité et la qualité des données à communiquer au public. Elle servira aussi de base pour l’analyse de la performance des produits ISR et leur contribution à la rentabilité du portefeuille global.

Selon le niveau d’automatisation et de contrôle du processus, le coût induit par la réalisation des reportings n’est pas le même. Plusieurs degrés d’organisation peuvent donc être choisis, en fonction de la taille des sociétés concernées et de l’optimisation souhaitée de l’architecture IT.

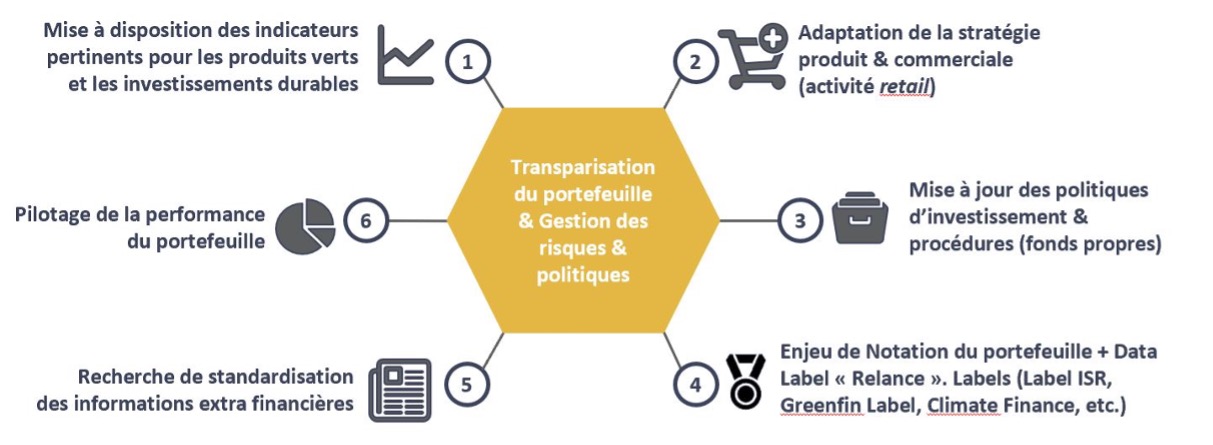

Figure 2. Premier enjeu : la disponibilité et la maitrise de l’information

Et si gestion de portefeuille et stratégie ISR ne faisaient plus qu’une ?

En parallèle des enjeux de qualité de données, de reporting et de coûts inhérents, acteurs de marchés financiers et conseillers financiers devront adapter leur stratégie d’allocation en suivant un axe de pilotage ISR. Cela nécessite d’avoir une vision claire sur la détention de chaque sous-jacent, jusqu’à la maille la plus fine dans le cas de véhicules d’investissement. Une transparence accrue du portefeuille permettra aussi une meilleure classification des produits selon les articles 6, 8 et 9.

Le régulateur français demande cette même transparence. Il rappelle sa volonté de faire converger, à terme, son approche en finance durable avec le nouveau cadre européen. Les deux dispositifs réglementaires, visant donc des objectifs complémentaires(*), donnent l’opportunité parfaite de parvenir à une intégration complète des critères ESG au niveau de la stratégie du portefeuille d’investissement.

Qui dit pilotage dit également politique de gestion des risques en matière de durabilité et des critères ESG. Comment prendre en compte ces nouveaux critères dans la gestion quotidienne ?

Vers une stratégie d’allocation ISR totalement intégrée à la chaîne de valeur UC

Les équipes de gouvernance produit doivent désormais adapter leur stratégie produit et commerciale afin de prendre en compte les critères ESG et les risques en matière de durabilité, notamment dans les activités de retail. En conséquence, la politique d’investissement devra également être revue pour correspondre aux besoins d’une clientèle finale de plus en plus friande des investissements socialement responsables (ISR). Ces nouvelles orientations stratégiques engendreront nécessairement une mise à jour de la cartographie fonctionnelle à la maille processus. Plus précisément, des questions spécifiques aux critères ESG devront être ajoutées aux due diligences des produits et sociétés de gestion les distribuant.

D’un point de vue opérationnel, l’identification d’indicateurs propres aux produits ISR constituera le levier à utiliser pour aligner le pilotage de portefeuilles avec ces nouvelles obligations réglementaires. Les acteurs voudront avoir à disposition des tableaux de bord spécifiques pour suivre la performance des supports référencés selon une vision ISR.

Conjointement à la performance, un monitoring précis des risques sera mené en respectant le principe de double matérialité : l’analyse portera à la fois sur l’impact des risques ESG sur l’entreprise et l’impact de l’entreprise sur la société. Reste à définir le seuil de matérialité attribuable à chaque incidence négative afin d’évaluer la pertinence de leur prise en compte.

En terme de visibilité vis-à-vis du public, il est important pour les acteurs de marchés et conseillers financiers de pouvoir recommander et vendre leurs produits sous un label ISR. La tendance veut que chaque acteur fait naturellement converger ses portefeuilles ISR vers les labels de marché. L’obligation inhérente à la labélisation est une communication rigoureuse autant en pré–contractualisation que lors de la publication de l’information via des reportings et sur les sites web.

Figure 3. Deuxième enjeu : la transparisation du portefeuille et la gestion des risques ESG

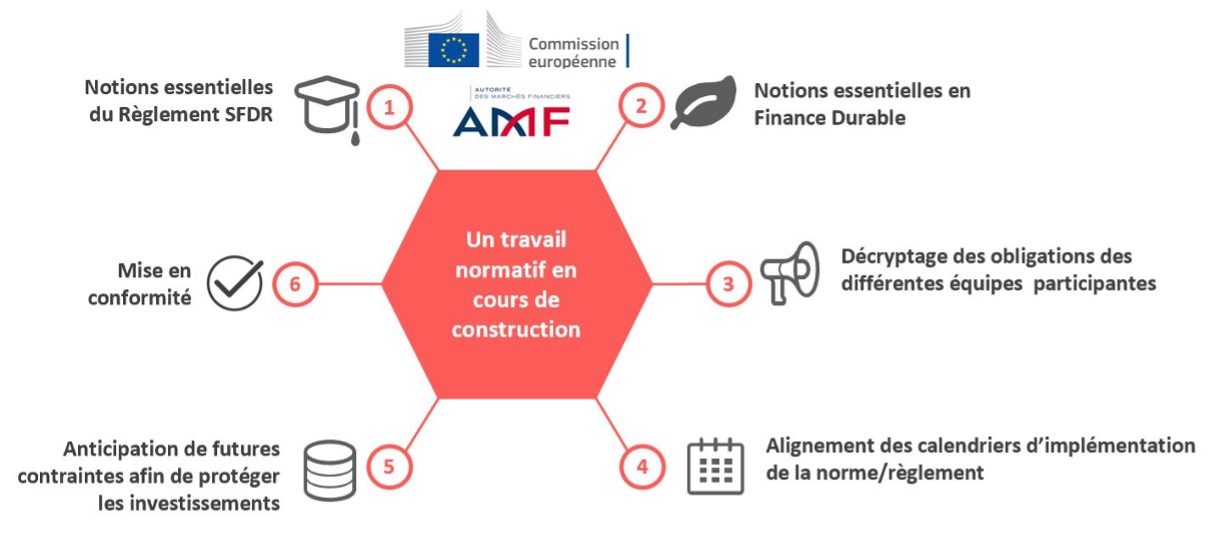

Aujourd’hui SFDR, mais la démarche normative en matière de finance durable va bien au-delà

Mettre en conformité ses activités par rapport au règlement SFDR ne suffit pas. Il faut prendre en compte l’interdépendance avec les autres règlements sur la même thématique : NFDR, Taxonomie, Climate-related Benchmarks… et les RTS (Regulatory Technical Standards) qui viendront amender la doctrine AMF, en cours de construction. Ces nouvelles réglementations entreront en vigueur entre 2021 et 2023. Il s’agit d’accélérer le changement sur les exigences de durabilité dans le secteur des services financiers.

Les acteurs de la place s’organisent afin de structurer cette veille réglementaire en passant d’une mise en conformité stricte à des initiatives volontaires. Le changement est imminent. Les acteurs de marchés financiers et les conseillers financiers devront s’adapter au nouveau cadre réglementaire.

Figure 4. Troisième enjeu : un travail normatif en cours de construction

En interne, cela signifie une mise à disposition des dernières actualités juridiques, des notions essentielles du règlement SFDR et des exigences réglementaires croissantes en matière de finance durable adaptées à chaque activité. La création de formations, de supports Q&A et la diffusion de newsletters sont les solutions largement plébiscitées pour assurer une montée en compétences des équipes métier sur ces aspects réglementaires.

Le management comme instigateur de l’intégration des critères ESG dans la stratégie globale de l’entreprise

Figure 5. Le management comme propulseur de l’intégration des critères ESG dans la stratégie globale de l’entreprise

Le niveau d’implication du management joue un rôle prépondérant pour asseoir le niveau de conformité choisi vis-à-vis du Règlement SFDR. Certains acteurs s’assurent simplement d’être conformes aux exigences réglementaires. Mais d’autres voient cette évolution comme l’opportunité d’innover dans le domaine de la finance durable. Cette transition vers une finance respectueuse des critères ESG ne sera maximisée qu’au prix d’un leadership engagé.

A noter le format du reporting SFDR n’est aujourd’hui pas défini. Il appartient à chacun de prendre position selon sa compréhension des attentes du régulateur et de son engagement en faveur de la finance durable. Quitte à revoir sa copie lorsque la place financière aura définitivement statué sur le sujet.

Et vous, à quel point vous appuyez-vous sur ces changements réglementaires pour affirmer votre leadership ESG ?

(*) La Position-Recommandation AMF DOC-2020-03 détaille les informations liées à la prise en compte de critères extra-financiers que peuvent communiquer les OPCVM sur les différents documents réglementaires (DICI, Prospectus, reporting) et commerciaux (brochure).