La norme IFRS 17, qui entre en vigueur le 1er janvier 2023 et va permettre une harmonisation de la valorisation des provisions techniques entre pays, ne devrait pas avoir d’impact au niveau du chiffre d’affaires des assureurs non vie qui sont soumis au modèle simplifié de la norme (modèle PAA).

Font exception les assureurs qui prévoient dans leurs contrats d’assurance l’octroi de ristournes à leur client en cas de rendement positif de ces derniers. C’est notamment le cas pour certains contrats d’assurance-crédit.

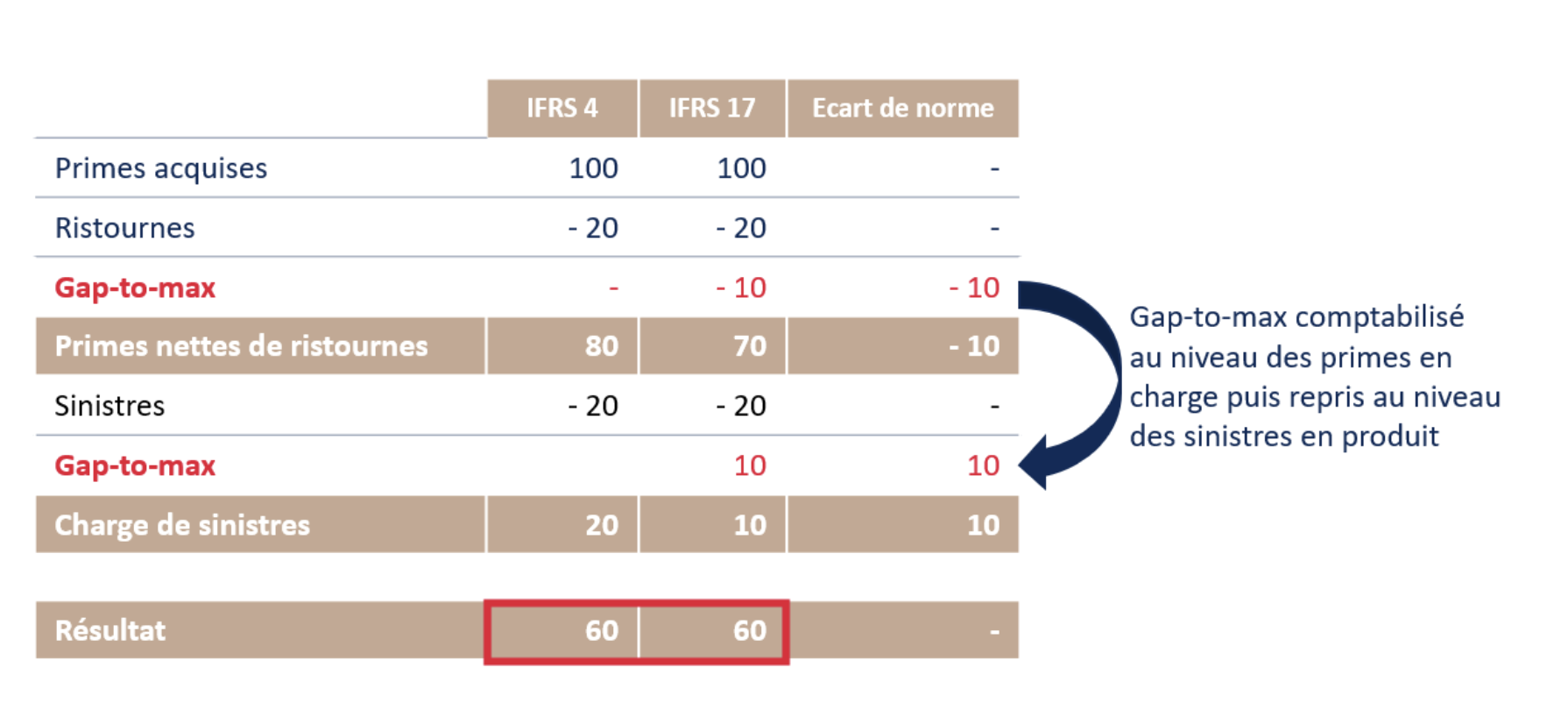

Dans ce cas, la ristourne maximale que l’on aurait accordée aux assurés s’ils n’avaient enregistré aucun sinistre sur la période devra être comptabilisée dans les primes acquises. Actuellement, c’est la ristourne réellement accordée avec un niveau de sinistralité observé (et rarement nul) qui est comptabilisée. Le différentiel entre ce maximum de ristournes et le niveau de ristourne réel, appelé « Gap-to-max », fera également l’objet d’un produit au niveau de la charge de sinistres de telle sorte qu’il n’y aura aucun impact résultat.

Si cette spécificité de la norme n’engendre pas d’impact résultat, elle n’est pas sans conséquence sur le chiffre d’affaires et surtout sur son analyse.

À titre d’exemple et pour mieux comprendre le mécanisme de comptabilisation du « gap-to-max » :

Un client a souscrit un contrat incluant les caractéristiques suivantes pour une prime annuelle de 100 :

- Si S/P = 0% alors la ristourne accordée est de 30 (ristourne maximale)

- Si S/P est compris entre 0 et 30%, alors la ristourne accordée atteint 20

- Si S/P est compris entre 30 et 60%, la ristourne accordée est de 10

- Si S/P est supérieur 60%, alors aucune ristourne n’est accordée

Cet assuré a enregistré sur la période écoulée des sinistres à hauteur de 20. Le rendement de son contrat lui permet par conséquent de bénéficier d’une ristourne de 20 (S/P compris entre 0 et 30%). S’il n’avait eu aucun sinistre il aurait pu bénéficier d’une ristourne maximale de 30.

Comment déterminer ce « gap-to-max » et comment insérer ces calculs dans le processus actuel qui perdurera pour les besoins en norme locale ?

Téléchargez notre guide « IFRS 17 : l’essentiel à comprendre »

Conseil N°1 – conserver une approche simple, le gap-to-max n’est qu’une différence entre 2 scénarios

Déterminer le Gap-to-max de façon simple revient à calculer une charge de ristournes selon deux scénario et de tirer l’écart entre les deux. Le 2ème scénario étant celui déjà utilisé aujourd’hui.

- 1er scénario : charge de ristournes estimée avec une absence de sinistralité

- 2ème scénario : charge de ristournes estimée selon une sinistralité réellement observée

Conseil N°2 – Capitaliser sur le processus existant

Il s’agit ici de réaliser le calcul deux fois. Un processus déjà en place et qui a fait ces preuves pour déterminer le second scénario (ristournes avec sinistres) ne doit pas être remis en cause. D’autant plus que cela facilitera la réconciliation entre la norme sociale et IFRS.

Conseil N°3 – Identifier les hypothèses du processus permettant de moduler facilement le niveau de sinistralité

La différence entre les 2 scénarios étant le niveau de sinistralité, il convient d’identifier dans le processus en place les hypothèses de sinistralité facilement modulables. Il est possible d’ajuster le niveau de sinistres soit en en modifiant directement le montant soit en jouant sur le pourcentage des primes, selon le processus en place.

Conseil N°4 – Sensibiliser aux impacts sur l’analyse du chiffre d’affaires

Ce calcul de « gap-to-max » n’incluant pas de méthodologies actuarielles complexes, il pourra très bien être réalisé par les mêmes personnes qui opèrent aujourd’hui le calcul des provisions de ristournes (CDG, comptabilité technique…). Une introduction à la norme et aux impacts sur le chiffre d’affaires sera néanmoins nécessaire afin qu’ils s’en approprient les enjeux.

De fait, si cette nouvelle notion de « gap-to-max » n’a pas d’impact sur le résultat in fine – puisqu’une écriture en sens inverse au niveau des sinistres est également comptabilisée pour le même montant-, il existe bel et bien un impact de présentation, notamment au niveau du chiffre d’affaires. La charge de ristournes comptabilisée dans le chiffre d’affaires peut en effet augmenter de manière significative.

Il faut prévoir une sensibilisation des organes de décisions, afin qu’ils ne s’étonnent pas de voir le chiffre d’affaires baisser à la suite du changement de norme comptable. Il pourra être utile de leur présenter des données pro-forma sur les années passées et d’isoler l’effet du changement de norme sur le chiffre d’affaires. De nouvelles stratégies de communication financière seront enfin à mettre en place.